相続対策

相続した住宅や事業用の宅地等の特例 (小規模宅地等の特例)

1.特例の概要

個人が、相続や遺贈によって取得した財産のうち、その相続開始の直前において被相続人若しくは被相続人と生計を一にしていた被相続人の親族(以下「被相続人等」といいます。)の事業の用に供されていた土地若しくは土地の上に存する権利(以下「宅地等」といいます。)又は被相続人等の居住の用に供されていた宅地等のうち一定の面積までの部分(以下「小規模宅地等」といいます。)については、相続税の課税価格に算入すべき価額の計算上、一定の割合を減額します。なお、相続時精算課税に係る贈与によって取得した宅地等については、この特例の適用を受けることはできません。

2.特例の対象となる宅地等

この特例の適用を受けられる宅地等は、個人が相続又は遺贈により取得した宅地等で、次のすべての要件に該当するものです。

| 相続開始の直前における宅地等の利用区分 | 要件 | 限度面積 | 減額割合 | 番号 | ||

|---|---|---|---|---|---|---|

| 被相続人等の事業の用に供されていた宅地等 | 貸付事業以外の事業用の宅地等 | 特定事業用宅地等に該当する宅地等 | 400㎡ | 80% | A | |

| 貸付事業用 の宅地等 |

特定同族会社に貸付けられ、その法人の事業(貸付事業を除く)の用に供されていた宅地等 | 特定同族会社事業用宅地等に該当する宅地等 | B | |||

| 上記以外の貸付事業の用に供されていた宅地等 | 貸付事業用宅地等に該当する宅地等 | 200㎡ | 50% | C | ||

| 被相続人等の居住の用に供されていた宅地等 | 特定居住用宅地等に該当する宅地等 | 330㎡ | 80% | E | ||

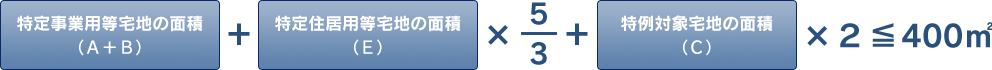

3.特例適用面積

特例が適用可能な面積は、次の算式により計算した面積までです

- この特例の適用を受けることができる宅地等を取得した人が2人以上であるときは、その宅地等を取得した人全員の選択についての同意が必要です。

4.特例適用要件

相続税の申告期限までに分割されていること。 ただし、その申告期限までに分割されていない宅地等が、次のいずれかに該当することになったときは、この特例の適用を受けられます。

- 相続税の申告期限から3年以内に分割された場合

- 相続税の申告期限から3年を経過する日において分割できないやむを得ない事情があり、税務署長の承認を受けた場合で、その事情がなくなった日の翌日から4か月以内に分割されたとき

この特例の適用を受けるためには、相続税の申告書に、この特例を受けようとする旨、その他所定の事項を記載するとともに、その他一定の書類を添付する必要があります。